Appearance

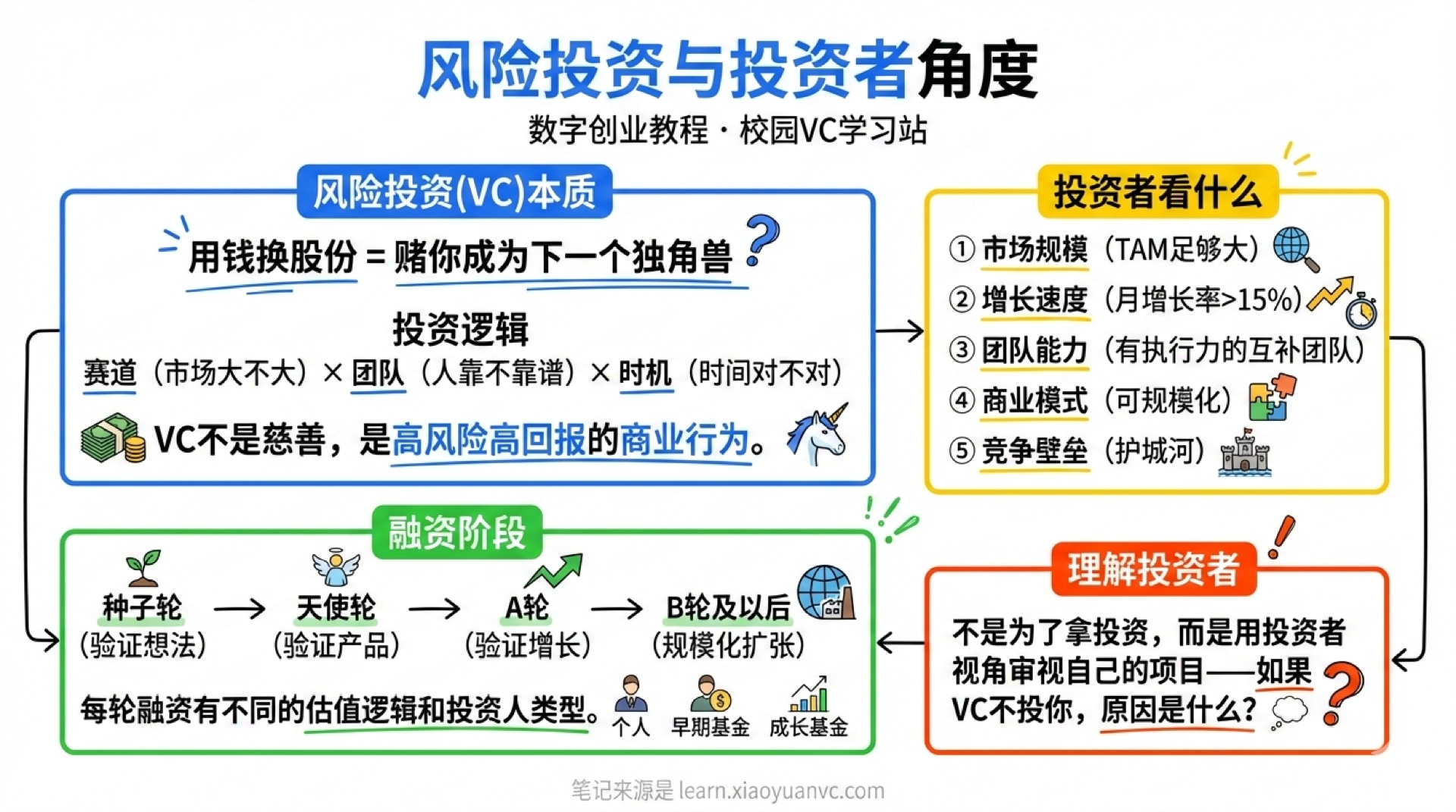

风险投资与投资者角度

📝 课程笔记

本课核心知识点整理:

这节课你能学到什么

- 理解风险投资的本质:用分散的小赌注,押注人,等时间

- 弄清楚天使投资的六条真相

- 掌握"时间套利"的投资思维模型

- 了解 AI 时代风险投资的最新格局

从"玩创投"说起

还记得第一课讲的"大学生创业三步走"吗?玩、创、投。前面四章我们走完了"玩"和"创"的阶段,从认知建立到机会洞察,从产品开发到营销增长。现在,终于来到第三个阶段:投。

"投"有两个方向:一是融资(找别人投资你),二是投资(你去投资别人)。要做好融资,首先得理解投资者怎么想。

先聊一个角色比喻:

| 角色 | 比喻 | 核心职责 |

|---|---|---|

| 创业者 | 司机 | 掌方向盘,决定去哪里、怎么走 |

| 投资者 | 副驾驶 | 提供资金(油钱)、资源和建议,但不抢方向盘 |

创业要多行动,投资要少决策。这两种思维模式需要切换。创业者是"不断试错",投资者是"精挑细选"。

融资的本质

融资只是一种财务工具。投给项目的钱只是"加油",车还是你在开。别把融资当成创业的目标,它只是路上的加油站。

什么是风险投资

风险投资(Venture Capital,简称 VC) 就是给创业公司提供股权资金。

听起来简单,但里面有几个关键点:

- 在共识形成之前承担风险:当大部分人还没看到机会时,投资者就把钱投进去了

- 在技术成熟之前下注:很多项目在投资时技术还不完善

- 本质是概率游戏:用分散的小赌注,押注人,等时间

风险投资最违反直觉的一点是它的回报分布:

幂律分布

风险投资的回报不是正态分布(大部分在中间),而是幂律分布(所有回报来自最头部的几个项目)。投 100 家公司,可能只有 2-3 家贡献了绝大部分的回报,其余的要么平平,要么归零。

这意味着投资者不追求"每个项目都赚钱",而是追求"少数项目赚大钱"来覆盖所有损失。

天使投资:极早期的风险投资

天使投资是风险投资中最早期的阶段,通常在公司只有一个想法或者刚做出原型的时候就投进去。

《超级天使投资》这本书给出了一个数据:必须投 20 个项目才有 1 个成功。

另一位知名投资人 AVC(Fred Wilson)的总结更直观:

| 投资结果 | 比例 | 说明 |

|---|---|---|

| 好投资 | 约 1/3 | 赚到钱了 |

| 一般投资 | 约 1/3 | 不赚不亏或微利 |

| 归零投资 | 约 1/3 | 全部亏完 |

天使投资的核心原则是:团队和产品第一,交易条件第二。

推荐阅读

奇绩创坛的董科含写过一篇《如何发现 20 岁值得投资的人》,很值得读一读。当你理解投资者在找什么样的人,你就知道如何把自己变成"值得投资的人"。

风险投资 = 时间套利

这是整个融资章节最核心的一个思维模型。

科幻小说家威廉-吉布森说过一句话:

"未来已来,只是分布不均。"

什么意思?有些人已经生活在"未来"里了,而大多数人还在"现在"。风险投资者做的事情,就是找到那些已经到达"未来"的人和项目,在大多数人还没意识到之前下注。

这叫做把外推问题变成插值问题:

| 类型 | 说明 | 难度 |

|---|---|---|

| 外推问题 | 从现在预测未来会怎样 | 极难,几乎不可能准确预测 |

| 插值问题 | 未来的样子已经在某处出现,找到它 | 相对可行,需要敏锐的观察力 |

投资不是预测未来,而是发现那些"已经存在但尚未普及"的东西。

融资阶段的划分

一家创业公司从诞生到上市,会经历多个融资阶段:

种子轮 → 天使轮 → A 轮 → B 轮 → C-D-E-F 轮 → IPO每个阶段的投资者只关心一件事:这家公司能否顺利进入下一轮。种子轮投资者关心的不是公司能不能上市,而是它能不能拿到天使轮。天使轮投资者关心的是它能不能拿到 A 轮。以此类推。

天使投资的六条真相

这六条话很朴素,但每一条都是用真金白银换来的教训:

第一条:大多数初创公司会失败。

这不是悲观,这是统计事实。接受这个前提,才能做出理性决策。

第二条:没有人知道哪家会失败。

即使是最有经验的投资者,也无法准确预判谁会成功、谁会失败。

第三条:投资初创公司是概率游戏。

既然无法预测,就用概率来应对。分散投资,而不是把所有钱押在一个项目上。

第四条:最终表现突出的,一开始通常表现不佳。

那些最后成为独角兽的公司,在早期往往看起来不怎么样。如果一个项目一开始就完美无缺,反而值得警惕。

第五条:所有公司总需要更多资金。

创业公司永远在"缺钱"的状态。这不是问题,这是常态。

第六条:理解并遵循 1-5 条,可能达到 25% 的年回报率。

25% 的年回报率,长期来看是一个出色的成绩。关键是遵守前五条纪律。

AI 时代的投资热点

2025-2026 年,风险投资领域正在经历一场 AI 驱动的变革。

头部 AI 公司的融资规模令人瞠目:

| 公司 | 估值 | 特点 |

|---|---|---|

| OpenAI | 约 3000 亿美元 | ChatGPT 背后的公司 |

| Anthropic | 约 1830 亿美元 | Claude 的开发者 |

这些天文数字让很多投资者兴奋,但也需要冷静思考。

投资风险提醒

AI 领域存在"共识过于集中"的风险。当所有人都在追同一个方向时,泡沫的风险就在增大。

数据中心 Capex(资本开支)方面:2024 年全球数据中心 Capex 达到 4550 亿美元,同比增长 51%。这个增速是否可持续,值得打个问号。

AI 硬件被认为是 2025 年中国 VC 的最大共识,但共识本身就是风险信号之一。

实践环节:抢答讨论

思考这个问题:

创业者(A)和投资者(B),谁更强势?

大多数人的直觉是"当然是有钱的投资者更强势"。但实际情况可能让你意外。我们在下一课会深入讨论这个问题。

先想想你的答案,带着它去读下一课。

本课小结

| 要点 | 核心内容 |

|---|---|

| 风险投资本质 | 用分散的小赌注,押注人,等时间 |

| 幂律分布 | 所有回报来自最头部的几个项目 |

| 天使投资 | 投 20 个才有 1 个成功,1/3 好、1/3 一般、1/3 归零 |

| 时间套利 | "未来已来,只是分布不均",把外推问题变插值问题 |

| 融资阶段 | 种子 -> 天使 -> A -> B -> C-F -> IPO,每阶段只看能否进入下一轮 |

| AI 投资 | 头部公司估值惊人,但共识过于集中本身是风险 |

下一课预告

下一课我们学习 创业者角度与财富系统。

你会学到:

- 融资的基本逻辑:股权 vs 债权

- 三张财务报表分别告诉你什么

- 为什么找到 10 个付费客户比找投资更重要

- 个人财富积累的六层系统

附录:参考资料

点击展开查看参考资料来源

更新时间:2026-02-02

| 内容类型 | 来源资料 | 章节 |

|---|---|---|

| 课件主体 | 数创班内容汇总.pdf | 模块 5.1 中关村与风险投资 |

| 课件主体 | 数创班内容汇总.pdf | 模块 5.2 投资者角度 |

| 补充内容 | 庄明浩-2025AI行业发展报告(R7) | AI 投资史诗级大浪,P.58-77 |

| 补充内容 | 庄明浩-2025AI行业发展报告(R7) | 数据中心 Capex 泡沫隐忧,P.80-98 |

关键概念来源:

- 风险投资 = 时间套利:knowledge-points.md K28

- 天使投资统计:knowledge-points.md K35

- AI 融资规模数据:knowledge-points.md K62

- Capex 泡沫隐忧:knowledge-points.md K63

- 推荐阅读资源:teaching-materials.md B08-B09